Perspectives financières 2025 – AG : « L’atterrissage en douceur pourrait être moins doux que prévu »

Ukraine, Gaza… l’année 2024 a été marquée par de nombreuses crises géopolitiques. Néanmoins, l’enthousiasme qui avait regagné les marchés financiers en 2023 n’a pas pour autant disparu. Malgré ce contexte difficile, Wim Vermeir et Olivier Colsoul d’AG Insurance se montrent satisfaits des résultats pour 2024, et envisagent l’année 2025 sous un angle positif, mais prudent.

En effet, malgré les tensions géopolitiques, l’atterrissage en douceur envisagé par AG l’année dernière est toujours en vue. Cependant, le retour de Donald Trump à la Maison Blanche ouvre la porte à un risque de regain d’incertitude et de découplage économique entre les principales régions du monde, avec une possible reflation aux États-Unis et une croissance anémique en Europe.

Les efforts permanents d’AG en faveur d’un monde durable continuent de porter leurs fruits : le portefeuille d’AG compte désormais plus de 12,7 milliards d’euros d’actifs1 qui contribuent à un impact positif sur la société, et nous avons revu à la hausse nos ambitions en matière de réduction des émissions de gaz à effet de serre.

2024 : une année stable, malgré les secousses géopolitiques

2024 a été marquée par de nombreuses turbulences géopolitiques, mais aux répercussions économiques et financières limitées. Début juin, la BCE fut la première grande banque centrale à revoir ses taux à la baisse, suivie par la Fed. Cette décision faisait suite à une forte baisse de l’inflation.

Le 5 août, une vague de panique inattendue en partie due à un rapport décevant sur la création d’emplois aux États-Unis, conjuguée à une hausse du chômage, a donné le ton d’un été animé. La situation au Moyen-Orient et son impact sur les prix du pétrole ont également contribué à la nervosité qui a entouré 2024, tout comme la réélection de Donald Trump à la présidence des États-Unis. Dans l’ensemble, cependant, les perspectives économiques restent relativement positives.

2025 : normalisation avec risques croissants de découplage

« 2024 a été une année passionnante à tous points de vue. La résilience de l’économie nous a encore surpris », déclare Olivier Colsoul, Senior Strategist chez AG. « Aujourd’hui, nous osons pourtant dire que le risque de récession est faible, en particulier aux États-Unis, même si l’incertitude géopolitique demeure. L’inflation est tombée en dessous des 3 % de part et d’autre de l’Atlantique. Nous tablons sur une poursuite lente et progressive de la baisse de l’inflation. Nous prévoyons que la normalisation de l’économie mondiale se poursuivra sous la forme d’un atterrissage en douceur en 2025. Toutefois, les politiques économiques du président nouvellement élu Donald Trump pourraient changer la donne, en alimentant l’inflation aux États-Unis et en affaiblissant la croissance dans le reste du monde. »

Dans le scénario de base pour 2025, la croissance économique reste stable et pourrait même augmenter légèrement, grâce à l’amélioration progressive du pouvoir d’achat des ménages et à de nouvelles baisses de taux d’intérêt qui donnent un peu d’air. L’inflation devrait continuer à diminuer lentement, y compris dans le secteur des services où elle s’est montrée plus persistante jusqu’à présent. Mais le risque d’un découplage économique entre les États-Unis et l’Europe en 2025 n’est certainement pas exclu. En cause : des trajectoires de croissance, des dynamiques d’inflation et des politiques monétaires divergentes.

Si l’administration Trump met effectivement en œuvre ses plans en matière de réduction d’impôts, de droits à l’importation et d’immigration, elle soutiendra la croissance économique mais aussi une hausse de l’inflation, ce qui se traduira par des baisses de taux d’intérêt moins nombreuses et plus lentes de la part de la Réserve fédérale. En revanche, l’Europe est confrontée à des perspectives de croissance plus molle en raison de défis structurels et de tensions géopolitiques, ce qui incitera probablement la Banque centrale européenne à adopter une position plus souple.

Au final, on pourrait assister à une divergence croissante des taux d’intérêt. Le taux directeur pourrait retomber à 2,00 % dans la zone euro, mais rester relativement élevé aux États-Unis, autour de 3,50 %, voire plus. Conséquence : une forme de divergence de la politique monétaire, qui est également visible dans la courbe des taux des Bunds allemands par rapport aux bons du Trésor américain. AG est dès lors plus favorable aux obligations européennes qu’aux obligations américaines. Ce découplage pourrait également se refléter sur les marchés boursiers, Wall Street progressant potentiellement plus vite que ses homologues européens, à condition que le marché n’ait pas anticipé trop de bonnes nouvelles. Enfin, AG s’attend à ce que l’incertitude qui entoure la future politique économique et commerciale des États-Unis provoque des turbulences et des fluctuations de cours.

Diversification

L’économie mondiale a montré différents visages en 2024, ce qui en fait une année où la diversification entre les régions et les zones géographiques en termes d’investissement a été importante. Le dynamisme de l’économie américaine contrastait par exemple avec la faiblesse du marché chinois et la lenteur de la croissance du marché européen.

La Chine et les marchés émergents en général s’en sont un peu moins bien sortis, jusqu’à ce que l’annonce de mesures monétaires et de soutien à la fin du mois de septembre fasse rebondir les marchés d’actions chinois. Après un bon semestre, les bourses européennes ont quelque peu souffert en raison de l’essoufflement de la dynamique économique et politique. Toutefois, si le secteur financier a enregistré de bons résultats, la nature industrielle de l’industrie européenne a pesé sur les rendements globaux de la région.

Wim Vermeir, Chief Investment Officer chez AG : « Ce sont surtout les États-Unis qui ont entraîné les marchés en 2024. Les valeurs de croissance aux États-Unis se sont extrêmement bien comportées, principalement sous l’impulsion de Nvidia et Meta. Mais les obligations d’entreprises s’en sont également bien sorties cette année. »

Impact sur les actifs d’AG

Le dynamisme de 2024 en a fait une année particulièrement passionnante, y compris en termes d’investissements.

Wim Vermeir : « Nous sommes satisfaits des décisions tactiques que nous avons prises au cours de l’année et des résultats obtenus. À l’horizon 2025, nous ne voyons pas de raisons évidentes de craindre un ralentissement brutal de l’économie. Les tensions géopolitiques ont bien évidemment un effet, mais nous considérons qu’il s’agit d’un phénomène plutôt temporaire. Avec une approche prudente et une bonne diversification, des rendements attrayants restent possibles dans l’environnement de marché actuel. »

Olivier Colsoul ajoute : « Dans la perspective d’une baisse des taux d’intérêt, le spread sur les obligations d’entreprises et à haut rendement a diminué. Les actifs high yield ne sont donc pas spécialement attractifs par rapport au risque sous-jacent. Cependant, nous avons encore de la place pour des actifs de crédit Euro Investment Grade dans notre portefeuille à rendement fixe. Même si la valorisation des actions a augmenté, nous restons constructifs à plus long terme. »

Le portefeuille d’investissement d’AG s’étoffe et devient encore plus durable

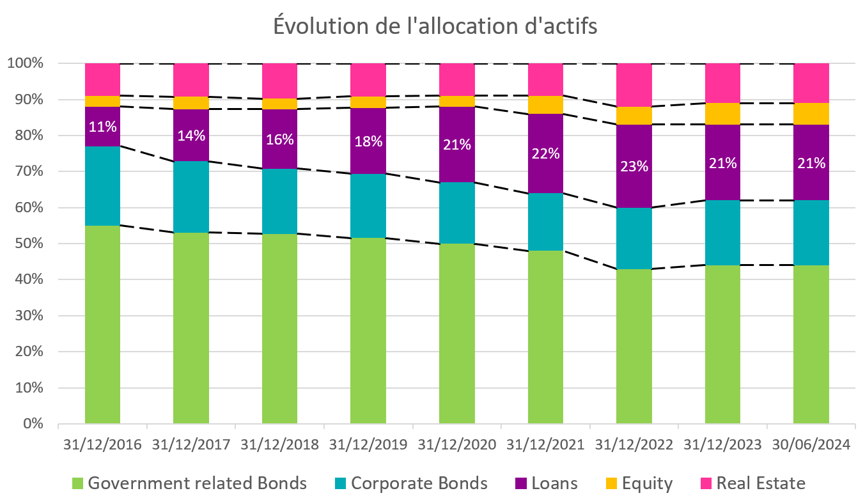

En tant que premier investisseur institutionnel en Belgique, AG gère plus de 68,8 milliards d’euros d’actifs financiers (juin 2024). Par rapport à l’année précédente, le portefeuille est resté pratiquement stable. Une légère diminution des prêts s’explique par une reclassification due aux normes IFRS.

À la fin du cycle stratégique 2021-2024, AG a fait le point sur plusieurs KPI en matière d’ESG et a fixé de nouveaux objectifs d’investissements durables.

Bernadette Migisha, Head of Responsible & Sustainable Investments chez AG : « Alors que le cycle stratégique actuel touche à sa fin, je suis ravie de constater que nous avons atteint ou dépassé nos objectifs pour rendre notre portefeuille d’investissement plus durable. À la fin du mois de septembre 2024, le portefeuille d’AG comptait en effet plus de 12,7 milliards d’euros d’actifs contribuant à un impact positif sur la société, tant sur le plan environnemental que social. L’objectif de 10 milliards d’euros que nous avions fixé pour 2024 est largement dépassé. »

« Et comme nous l’avions prévu, nous tenons compte des critères ESG dans 100 % de nos décisions d’investissement. En ce qui concerne la réduction des émissions de gaz à effet de serre, nous revoyons nos ambitions à la hausse : au lieu d’une réduction de 50 % d’ici à 2030, nous fixons désormais la barre à 55 %. À la fin du mois de septembre 2024, ce chiffre s’élevait à 43 %. Nous dialoguons aussi avec les entreprises dans lesquelles nous investissons à propos de leurs rapports ESG, de leurs objectifs d’émissions nettes nulles et de leur stratégie de décarbonisation d’ici à 2050. »

1 Fin septembre 2024 – l’objectif était de 10 milliards d’euros d’ici à la fin 2024